O STF decidiu, em agosto de 2022, através das ADIs 4785, 4786 e 4787, que são constitucionais as TFRM – Taxas de Fiscalização sobre Recursos Minerais dos estados de Minas Gerais, Pará e Amapá. Foram interpostos Embargos de Declaração que ainda pendem de apreciação. Após essa decisão, o Estado de Mato Grosso aprovou a Lei 11.991, de 23/12/22, criando a TFRM-MT, semelhante à dos demais estados, porém com uma inconstitucionalidade não apreciada pelo STF, como será exposto.

Para esta análise é necessário observar inicialmente os furos na decisão do STF referente às demais TFRMs.

O STF errou no julgamento ao colocar no mesmo balaio dois diferentes institutos, o da proporcionalidade e o do confisco. É inegável que as TFRMs não são confiscatórias, pois representam um valor muito baixo em comparação ao patrimônio da (maior parte) das empresas, porém isso nada tem a ver com a proporcionalidade, uma vez que esta, na questão das taxas, está relacionada à questão do princípio da equivalência, isto é, a arrecadação tem que ser suficiente para cobrir os custos fiscalizatórios, ou seja, a correlação deve ser interna corporis ao Poder Público que a arrecada, e se encontra superestimada, sendo, na prática, arrecadatória para o cofre público geral.

Também errou quando vinculou a questão aos danos ambientais ocorridos em Mariana e Brumadinho, em MG, pois uma coisa é a fiscalização ambiental sobre um “bem de uso comum do povo” (art. 225, CF) e outra é a fiscalização minerária sobre bens da União (art. 20, IX, CF), a qual é da própria União, através da Agência Nacional de Mineração - ANM, cuja lei estabelece, de forma expressa, que a ela incumbe “a regulação e a fiscalização das atividades para o aproveitamento dos recursos minerais no País” (art. 2º, Lei 13.575/17). Logo, a decisão misturou a frequência, atribuindo à matéria minerária regulamentação ambiental. Ademais, várias empresas estavam pagando a TFRM-MG mesmo durante a tramitação da ADI, e isso não impediu os lastimáveis desastres ambientais.

O STF errou novamente quando tratou do exercício do poder de polícia, tendo sido alegado que “as taxas possibilitam que os estados exerçam o poder de polícia sobre atividades em que há competência constitucional comum com a União”, e que “em razão da maior complexidade da fiscalização das mineradoras, o valor das taxas não viola o princípio da proporcionalidade”. Neste tópico existem vários erros, pois (1) não há dúvidas que o efetivo exercício do poder de polícia dá ensejo à cobrança de taxas, todavia, esse fato não tem correlação direta com “competência constitucional comum com a União” (art. 23, XI, CF), pois são coisas distintas. Nem toda fiscalização acarreta poder de polícia. Um exemplo esclarece: a Receita Federal fiscaliza os contribuintes, mas não exerce poder de polícia. Isso acarretaria o disparate de a Receita Federal poder cobrar taxa de fiscalização dos contribuintes para fiscalizá-los! Além disso, (2) poder de polícia, na feliz expressão de Regis de Oliveira, é “o poder de dizer não”, ou seja, de autorizar ou vedar determinada atividade. Qual poder de polícia os estados possuem sobre a atividade mineral? Nenhum. Só quem o tem é a União, através da ANM. Os estados exercem poder de polícia sobre a atividade ambiental e não sobre a mineral. E ainda, (3) não é verídico que, quanto mais toneladas forem extraídas, mais complexa será a fiscalização – a mesma quantidade de pessoas fiscaliza 10 ou 100 toneladas.

Ultrapassada a análise do julgamento do STF, do qual se discorda veementemente, embora deva ser acatado, retorna-se à recente Lei mato-grossense, que comprova a previsão vastamente difundida da proliferação da instituição de TFRMs por todos os estados e pelos mais de 5.500 municípios, com generalizados impactos econômicos.

Enfim, qual a diferença da TFRM-MT em face das demais? Nesta há o uso de base de cálculo própria do ICMS, pois utiliza alíquotas ad valorem correspondentes ao preço por tonelada. Nos demais estados, cujas leis foram apreciadas pelo STF, a cobrança é sobre a tonelada de minério extraída, sem levar em consideração seu preço. No Estado do Pará o valor da TFRM é de 3 UPFs por tonelada de minério extraído, podendo haver redução por Decreto (art. 6º, Lei 7591/11). No Estado do Amapá a norma é idêntica à do Pará, vinculada à UPF/AP (art. 6º, Lei 1613/11). E no Estado de Minas Gerais o valor é de uma UFEMG por tonelada (art. 8º, Lei 19.976/11), podendo ser concedidos descontos (art. 8º-A, mesma Lei). Ou seja, nestes estados a base de cálculo é a tonelada (peso) e no caso da TFRM-MT a base de cálculo é o valor da tonelada (preço) – o que é completamente diferente.

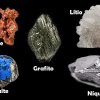

Considerando o art. 5º da Lei 11.991/22 e o valor da UPFMT para 2023 (R$ 223,17), a fiscalização de cada tonelada de minério de cobre custará R$ 418,66 reais e a fiscalização sobre cada tonelada de níquel custará R$ 611,93. Já a fiscalização sobre cassiterita custará R$ 1,11 por tonelada. Qual a razão do discrímen? Por acaso a fiscalização do níquel e do cobre, será mais onerosa do que a de cassiterita - a fiscalização é a mesma. A diferença decorre da inconstitucional adoção como base de cálculo da TFRM-MT do preço do minério, ao invés de seu peso.

Desta análise surgem dois pontos de destaque: (1) trata-se de matéria distinta daquela apreciada pelo STF com relação aos demais estados; e (2) no caso de Mato Grosso, adota-se como base de cálculo o preço do produto mineral, infringindo o art. 145, §2º, CF, que reza: “As taxas não poderão ter base de cálculo própria de impostos”, o que, no caso da TFRM-MT, se identifica com a base de cálculo do ICMS.

* Fernando Facury Scaff é Professor Titular de Direito Financeiro da Universidade de São Paulo. Advogado.